- Home

- Publikumsfonds

- Spezialfonds

- Unternehmen

- Investmentansatz

- Verantwortungsbewusstes Investieren

- Team

- Karriere

- Aktuelles

- Kontakt

Q1 2023 - PRISMAnavigator

INVESTMENTNAVIGATOR

Ein äußerst schwieriges Jahr für Anlagen in nahezu allen Asset-Klassen liegt hinter uns. Blickt man auf die düstere Großwetterlage aus Geopolitik, Engpässen auf vielen Märkten, Rekordinflation und allem voran auf den wohl schärfsten Restriktionskurs der US-FED seit 20 Jahren, so hätte es sicher auch noch schlimmer kommen können. Erstaunlich dabei ist, wie gut die meisten großen Unternehmen bisher durch diese Krise gekommen sind. Bei Banken, Rückversicherern, Energieversorgern oder Ölwerten liegt dies auf der Hand, jedoch auch Industrieunternehmen zeigten sich in der Breite bisher sehr widerstandsfähig.

Ein äußerst schwieriges Jahr für Anlagen in nahezu allen Asset-Klassen liegt hinter uns. Blickt man auf die düstere Großwetterlage aus Geopolitik, Engpässen auf vielen Märkten, Rekordinflation und allem voran auf den wohl schärfsten Restriktionskurs der US-FED seit 20 Jahren, so hätte es sicher auch noch schlimmer kommen können. Erstaunlich dabei ist, wie gut die meisten großen Unternehmen bisher durch diese Krise gekommen sind. Bei Banken, Rückversicherern, Energieversorgern oder Ölwerten liegt dies auf der Hand, jedoch auch Industrieunternehmen zeigten sich in der Breite bisher sehr widerstandsfähig.

Richtig gelitten haben zyklische Konsumtitel, Gasverbraucher und hoch bewertete Wachstumswerte generell, insbesondere solche im Nasdaq. P/E-Kontraktion als Folge des Zinsanstiegs war hier das große Thema, was z. B. auch die selten starke Diskrepanz zwischen DAX (-12,3%) und M-DAX (-28,5%) im Jahr 2022 erklärt. Ist diese Resilienz in weiten Teilen der Wirtschaft nun ein gutes Omen auch für 2023 oder kommt das dicke Ende erst noch? Hier scheiden sich die Geister und machen einen näheren Blick auf Realwirtschaft sowie Geld- und Fiskalpolitik erforderlich.

Download PRISMAnavigator Q1 2023 - PDF

KAPITALMÄRKTE

Realwirtschaft: Selten wurde mit solcher Einmütigkeit ein globaler Wirtschaftsabschwung prognostiziert. Dabei gilt zunächst festzuhalten, dass die großen Wirtschaftsblöcke USA, Europa und China ganz unterschiedlichen Belastungen ausgesetzt sind: Europa leidet vor allem unter der Energiekrise, USA unter dem Entzug der Corona-Hilfen plus Liquiditätsverknappung durch die FED und China bisher unter seiner chaotischen Corona-Politik. Trotz dieser Einflüsse ist zumindest keine weitere Verschlechterung, teilweise sogar Entspannung zu erwarten, und so bleibt uns wohl ein längerer oder schwerer Konjunkturabsturz erspart. Weltweit werden große Fiskalprogramme gestartet (teilweise als Konjunkturstütze gedacht) auch in Form von Strukturinvestitionen und Rüstungsprogrammen. Dem US-Häusermarkt droht kein Kollaps wie in der großen Finanzkrise aufgrund höherer EK-Quoten und schärferer Kreditstandards. Zudem dürfte China nach der nun vollzogenen kompletten Öffnung ein sehr wichtiges Gegengewicht zum allgemeinen Schwächetrend sein. Das Thema Covid wird hier zwar in einer Übergangszeit noch belasten, hat allerdings ein Ablaufdatum. Dies sollte vor allem dem asiatischen Wirtschaftsraum Impulse geben, Lieferketten weiter entspannen, den Preisauftrieb gerade in USA dämpfen und somit gleichzeitig auch Öl- und Rohstoffmärkte stützen.

Kann man deshalb mit Blick auf die Gewinne entspannt sein? Hier sind aktuell erhebliche Zweifel angebracht. Bisher konnten die meisten Unternehmen die gestiegenen Kosten einigermaßen problemlos überwälzen, herrschte doch auf vielen Märkten Angebotsknappheit. Dies dürfte nun bei weiterer Entspannung in den Lieferketten schwieriger werden und eine gedrückte Konsumnachfrage (Reallohnrückgang in USA von derzeit 4% bei sich abschwächendem Arbeitsmarkt) hat ebenfalls ihren Preis. Als Folge ist zu erwarten, dass die Erzeugerpreise überall schneller fallen als die Konsumentenpreise, was bei gleichzeitig hartnäckigem Lohnkostenanstieg Margendruck erzeugen wird. Bedenkt man ferner, dass sich diese Margen, insbesondere in den USA, auf nie gekanntem Terrain bewegen, so droht vor allem hier ein Abbruch im Gewinntrend. Die Konsens-Erwartung in den USA für 2023 von plus 4% ist wohl deutlich zu hoch und bietet somit Potential für Enttäuschungen. In der Tendenz, allerdings weniger ausgeprägt, gilt dies auch für Europa, wobei hier die stabileren Arbeitsmärkte (staatlich gestützt, weniger “Hire and Fire“) konsumstützend wirken sollten. Auch scheint sich die Versorgungskrise an den europäischen Gas- und Strommärkten tendenziell zu entspannen.

Fazit: Konjunkturell in der Breite nur eine Erkältung, keine Lungenentzündung, allerdings eine Rezession der Gewinne (vorwiegend USA).

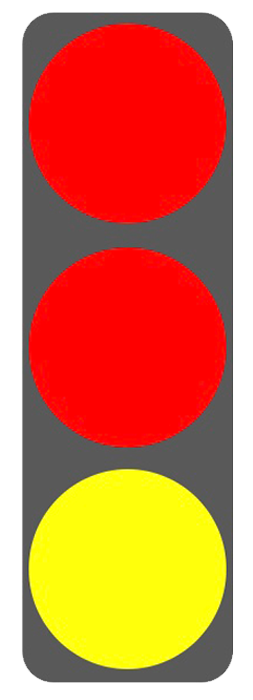

Die Gewinnentwicklung der Unternehmen bleibt damit noch auf Rot.

Geld- & Fiskalpolitik: Die große Überraschung im vergangenen Jahr war wohl, mit welcher Konsequenz und Härte die Notenbanken auf die hohen Inflationszahlen reagierten, selbst nach dem die Fieberkurven nun überall wieder sinken. Sogar die EZB und zuletzt auch die Bank of Japan haben hier die Anleger überrascht. „Höher und länger“ ist bei den Zinsen nun überall das Motto. Im Fokus stehen dabei die Preise für Dienstleistungen und Lohnentwicklung, die sich ebenfalls als hartnäckiger herausstellen und dieses Feuer ist bei weitem noch nicht gelöscht. Die Zinskurven sind nun invers, in USA so ausgeprägt wie seit den frühen 80er Jahren nicht mehr. Zusätzlich zur Zinspolitik wird derzeit auch der Abbau der aufgeblähten Notenbank-Bilanzen in Angriff genommen. Die FED hat hiermit schon Mitte 2022 begonnen - jetzt mit einem monatlichen Liquiditätsentzug von 95 Mrd. US-Dollar. In der Folge wächst die US-Geldmenge, die die Märkte so lange angetrieben hat, praktisch nicht mehr. Selbst die EZB hat jüngst und überraschend den Starttermin zum Bilanzabbau bereits auf den kommenden März festgelegt. Der monetäre Wind bläst damit erst einmal ungebremst weiter von vorne. Nie zuvor hat es in einer solchen Konstellation einen nachhaltigen Kursaufschwung gegeben.

Die monetäre Ampel bleibt damit klar auf Rot.

Markttechnik: Stimmung und Positionierung signalisieren weiterhin Pessimismus, jedoch nicht mehr derart ausgeprägt, wie dies noch vor drei Monaten der Fall war. So sind institutionelle USA- Anleger in Aktien weiter niedrig investiert und auch die Privaten haben zuletzt ihre Bestände erheblich abgebaut (allerdings nur im Umfang von einem Drittel der Zuflüsse, die in den letzten drei Jahren in Aktien geflossen sind). Global sind die Barreserven sehr hoch. Die meisten US-Brokerhäuser sind zu Jahresbeginn so pessimistisch wie lange nicht mehr - laut Bloomberg erstmals mit einer negativen Jahresprognose. Mit Beginn des neuen Jahres und den nun höheren Zinsen werden zudem Risikobudgets frei, insbesondere bei regelbasierten Anlagestrategien, die immer wieder Kaufwellen auslösen können. Allerdings befinden sich nach dem kräftigen Anstieg an den Märkten seit Jahresbeginn viele markttechnische Indikatoren (z. B. Fear & Greed Index, Put Call Ratio oder Sentix-Optimismus ) nur noch im neutralen Bereich.

In der Gesamtsicht sehen wir die Markttechnik damit nur noch Gelb.

Asset Allokation

Die Aktienmärkte erreichten in der Vergangenheit ihren Tiefpunkt meist erst dann, wenn die Abwärtsrevisionen der Gewinnschätzungen am größten war. Davon sind wir noch mindestens zwei Quartale entfernt. Auch monetär dominieren die Bremsspuren, zumal die FED sehr deutlich gemacht hat, dass sie noch einen weiten Weg zu gehen hat. Eine Entspannung an den Kapitalmärkten scheint zunächst nicht erwünscht und eine solche wird möglicherweise mit einer Verschärfung der quantitativen Straffung noch konterkariert. Damit hat sich der sog. FED-Put vollständig umgekehrt. Vieles spricht demnach für fallende Aktienkurse im ersten Halbjahr, immer im Wechselspiel von positiven Impulsen aus der Technik und dem Druck von den Fundamentaldaten. Die USA erscheint dabei im Vergleich zu Europa und Asien deutlich anfälliger, die klare Unterperformance im 4. Quartal 2022 und jetzt auch zu Jahresbeginn 2023 mögen ein Indiz dafür sein, wohin die Reise geht.

Das sportliche Motto dürfte unseres Erachtens somit lauten: Zunächst noch Füße stillhalten und an der Seitenlinie bleiben. Zur Jahresmitte könnten eine höhere Arbeitslosigkeit in USA und eine Beruhigung an der Preisfront für erste moderatere Töne der US-Notenbank sorgen. Mit Blick auf einen monetären Kurswechsel im Jahr 2024 und einen eventuellen Konjunkturaufschwung dürfte im zweiten Halbjahr eine Erholungsphase einsetzen mit guten Chancen auf eine nachhaltigere Aufwärtsbewegung. Wie fast immer sollten die Kurse der Anleihen denen der Aktien vorweg laufen. Insgesamt gesehen sollte man die USA gegenüber Europa und Asien untergewichten. Interessant sind Engagements in chinesischen Aktien. Diese Region ist sowohl monetär als auch realwirtschaftlich im Jahr 2023 unterstützt.

Die Entwicklung verschiedener Branchen wird weiter sehr unterschiedlich sein und damit die Titelauswahl enorm wichtig bleiben. So bieten jetzt bereits die Profiteure höherer Zinsen (Banken und Versicherer) absolutes Potential und auch Öl- und Rohstoffwerte sollten den Markt „outperformen“ können. Bei Zyklikern ist dies erst im Jahresverlauf zu erwarten. Wachstumswerte, insbesondere die immer noch sehr hoch bewerteten Mega-Caps in USA, werden es allerdings weiter schwer haben, zeichnen sich doch nach der Bewertungskorrektur bereits auch Gewinnenttäuschungen ab. Die seit einigen Wochen zu beobachtende Umschichtung von US-Tech in China-Tech dürfte sich fortsetzen. Als Folge des Ukrainekriegs bekommt das Thema Erneuerbare Energien einen ordentlichen Schub. Bisher war dies vornehmlich durch den Klimaschutz motiviert, nun ist Versorgungssicherheit der wichtigste Antrieb. Wir sehen hier einen der stärksten strukturellen und zyklusunabhängigen Trends für die nächsten Jahre. Auch Logistikunternehmen sollten dauerhaft profitieren von weiterer Automatisierung und Umstellung der Lieferketten. Regional gesehen dürften die asiatischen Börsen vor allem im ersten Halbjahr die besten Chancen bieten, da Covid und Dollarstärke jetzt weniger belasten.

PERFORMANCE

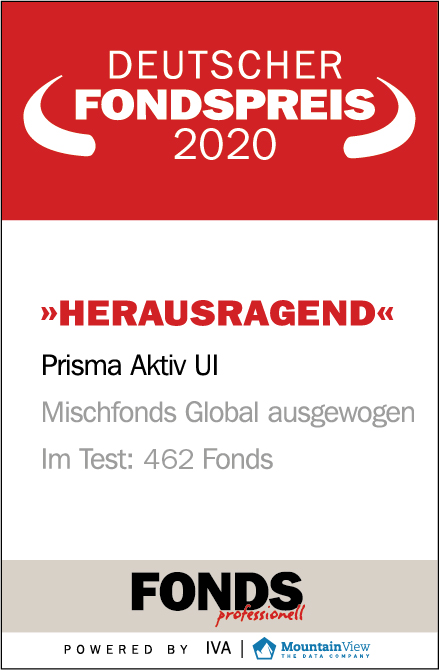

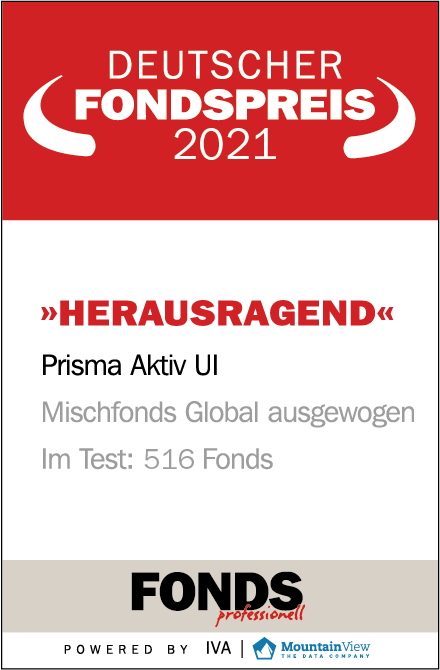

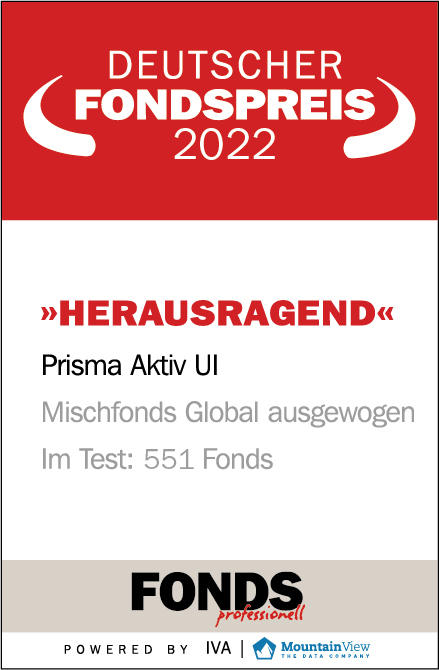

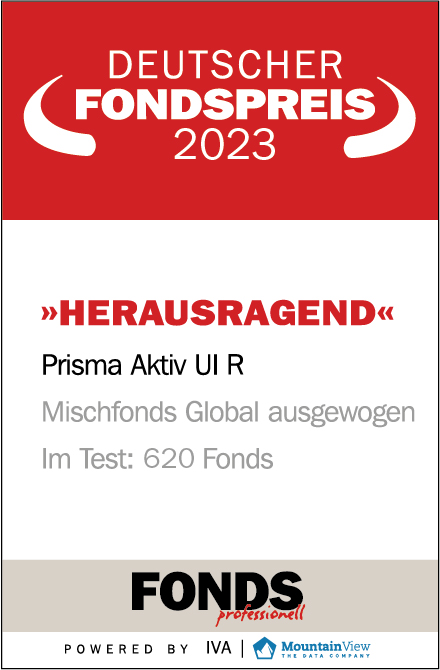

Publikumsfonds „PRISMA Aktiv UI“ (Mischfonds) I-Tranche WKN A1W9A8 seit Auflage (03.02.2014)

AKTUELLES

Die PRISMA Investment startet mit sehr guten Nachrichten im neuen Jahr! Der PRISMA Aktiv UI erreicht laut der Stiftungsstudie von FondsConsult mit der Gesamtnote 1,3 den ersten Platz!

Frankfurt am Main, 24. Januar 2023

„Unsere Kunden erwarten von uns Kapitalerhalt und anspruchsvolle Renditen verbunden mit niedriger Volatilität. Hohe Flexibilität in der Asset Allokation und konsequentes Risikomanagement sind dafür die Voraussetzung."

Bernd Bötsch, Portfoliomanager und geschäftsführender Gesellschafter

PRISMA Investment GmbH

Disclaimer

Der PRISMA NAVIGATOR wurde von der PRISMA Investment GmbH („PRISMA“) erstellt. Er dient ausschließlich der Information und stellt keine Aufforderung zum Kauf oder Verkauf eines bestimmten Investments oder von Fondsanteilen dar. Historische Wertentwicklungen sind keine Garantie für Entwicklungen in der Zukunft. Diese sind nicht prognostizierbar. Ausschließlich zur Information für „Professionelle Kunden“ und „Geeignete Gegenparteien“ gemäß §31a Abs. 2 und 4 WpHG. Am 25.05.2018 trat die EU-Datenschutz-Grundverordnung (DSGVO) in Kraft. Diese erfordert diverse Veränderungen im Umgang mit personenbezogenen Daten und in der Kommunikation. Um den neuen Anforderungen Genüge zu tun und beiderseits rechtlich abgesichert zu sein, haben wir unsere Datenschutzrichtlinien aktualisiert. Unsere Datenschutzerklärung finden Sie unter https://www.prisma-investment.com/datenschutz/ Für Sie als Bezieher unseres Mailings ergibt sich hieraus kein Handlungsbedarf. Sie müssen daher nichts weiter tun oder veranlassen. Wenn Sie jedoch von uns keine aktuellen Informationen mehr erhalten möchten, können Sie unser Mailing mit kurzer Nachricht an operations@prisma-investment.com abbestellen.

Wir freuen uns, wenn Sie weiterhin mit uns in Kontakt bleiben.